Publicado na Fundação Astrojildo Pereira, Terraço Econômico e Portal Cidadania em 15/04/2020

Conforme o mundo mergulha na crise sanitária hora vista, fica evidente que a crise econômica será aguda e inevitável. As medidas anunciadas até aqui e defendidas nos últimos dois artigos neste espaço, sem dúvidas ajudam a diminuir o sofrimento humano diante de uma catástrofe destas proporções, mas não evitam a crise e nem tão pouco sustentam uma recuperação. Ainda é prematuro se falar de recuperação quando os dados da real magnitude da crise ainda são desconhecidos. No entanto, já é possível pensar em instrumentos. A política fiscal, parece que encontrará o seu limite após a vigência do decreto de calamidade em curso. Estima-se que a monta de gastos do orçamento de guerra somado a queda nas receitas eleve a dívida pública para próximo de 90% do PIB. Diante deste provável cenário e num contexto de regras fiscais como o teto de gastos, haverá pouca margem para utilização dos instrumentos fiscais com efeitos estabilizadores do ciclo aos moldes do que propunha Barro (1979).

O Brasil será chamado a recorrer a sua política monetária para estimular a atividade a médio prazo. Isto, no entanto, não significa meramente manusear as operações de open market controlando a liquidez por vias da taxa de juros. Primeiro, porque as taxas de juros da economia brasileira já estão demasiadamente baixas e devem permanecer assim enquanto a economia mundial operar com taxas reais negativas. Ademais, novos cortes na taxa nominal devem exercer um efeito nulo sobre a atividade. O canal de transmissão da política monetária para a economia real é o crédito, em tempos normais uma redução da taxa de juros de 3,75% para 3,25% demoraria entre 6 a 9 meses para incentivar o crédito (Cardim et. al. 2007), em tempos de crise tal medida fará pouca diferença. Segundo, porque durante a vigência do orçamento de guerra, no qual o Banco Central excepcionalmente comercializará títulos do Tesouro, é possível que durante um tempo, o excesso de demanda do Banco Central por títulos do Tesouro cause um descolamento entre a meta fixada pelo Copom para a taxa Selic e a taxa verificada nas operações de open market Selic over. Sendo possível que as taxas de mercado perdurem, por algum tempo, abaixo da meta fixada.

Simplesmente imprimir monetizar a economia através da expansão do M1, como proposto por renomados economistas, pode não funcionar. Isto porque a moeda emitida pelo Banco Central chega na economia real através dos bancos comerciais, vários obstáculos se colocam para que o dinheiro novo entre em circulação: O primeiro obstáculo consiste nas quase 50 milhões de pessoas desbancarizadas no Brasil, a mera injeção de liquidez via bancos terá dificuldades para atingir esta quantidade de pessoas. O segundo obstáculo é que períodos de incerteza são caracterizadas pela preferência pela liquidez (Keynes, 1936), isto significa que o aporte monetário pode ser empoçado no caixa dos bancos ou mesmo entesourado já que é sabido que sob incertezas as famílias recorrem a formação de poupança precaucionaria (Carroll e Samwich, 1998).

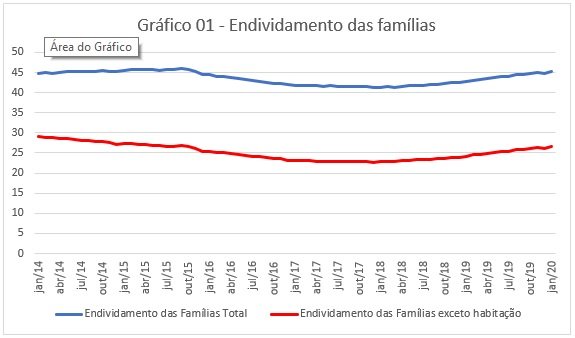

Se os efeitos tradicionais da política monetária tais como a redução da taxa de juros e a expansão monetária tendem a ter efeitos limitados no curto prazo, qual seria a solução? Uma política monetária que pretenda dinamizar a economia, deve ter por objetivo principal fomentar o gasto privado em um momento de incerteza. Em um contexto recessivo a resposta virá muito mais da microeconomia (porém com impactos agregados) do que da macroeconomia tradicional. É preciso olhar para as famílias e firmas e compreender qual a causa da sua demanda reprimida. Observando os dados de endividamento das famílias, percebe-se claramente que o excessivo endividamento é uma das razões que inibem o consumo. O Gráfico 01 mostra a evolução do endividamento das famílias como proporção da sua renda acumulada em 12 meses. Verifica-se que as famílias bancarizadas possuem um endividamento de 45% da sua renda, ao se excluir os financiamentos habitacionais, este endividamento cai para 26% da sua renda.

Fonte: Banco Central do Brasil

Os dados retratam ainda uma piora do perfil deste endividamento nos últimos anos, isto porque cerca de 50% do compromisso orçamentário das famílias com dívidas (excluindo financiamentos habitacionais) é direcionado ao pagamento de juros e apenas os 50% restantes é direcionado para amortizações. Dados da Serasa Experian de 2019 mostram que 63 milhões de pessoas possuem dívidas atrasadas a mais de 90 dias, isto é, inadimplência. Este cenário traz efeitos agregados não desprezíveis sobre o comportamento do consumo e isto irá se agravar fortemente com a elevação projetada do desemprego e com a queda na renda.

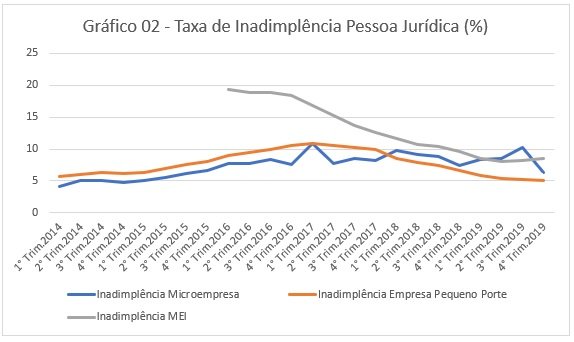

Sob a óptica das firmas o cenário vinha apresentando uma significativa melhora, a inadimplência das empresas de pequeno porte vinha se retraindo desde a crise de 2015. O Gráfico 02 mostra este comportamento para microempreendedores, microempresas e empresas de pequeno porte no Brasil. É bem possível que a inadimplência das PJs volte a crescer nos próximos trimestres em face dos efeitos do Coronavírus na economia. É também plausível acreditar que empresas de médio porte ou menores venham a sofrer com insuficiência de capital de giro em função de uma eventual retração do crédito esperada para este período o que ampliaria ainda mais suas dificuldades de caixa.

Fonte: Banco Central do Brasil

Em um cenário de restrições ao crédito das famílias e insuficiência de liquidez nas empresas os efeitos da crise tendem a ser amplificados. Dadas as supracitadas limitações dos instrumentos tradicionais de política fiscal e monetária, a proposta de política monetária aqui trazida é um tanto quanto ousada. O Banco Central possui um instrumento de política monetária comumente aplicado ao salvamento de bancos comerciais, que felizmente nesta crise apresentam-se sólidos. Trata-se das operações de redesconto. Na prática, em economias caracterizadas por crises bancárias, o Banco Central atua como emprestador de última instância assegurando a liquidez das instituições em dificuldades através de empréstimos.

Dado que as dívidas aqui tratadas são do público para com o sistema bancário, propõe-se uma espécie de operações de redesconto para a economia real, sobretudo para a pequena economia que se financia a altas taxas. Na prática o Banco Central age como pagador de última instância comprando (liquidando) os passivos creditícios (atrasados e a vencer [exceto os habitacionais]) de famílias e firmas para com os bancos, mitigando restrições ao crédito e abrindo espaço no orçamento corrente das mesmas para que ampliem os seus gastos. Uma medida como esta teria algumas vantagens no momento: i) certamente custará menos do que os tradicionais salvamentos de bancos, ii) não pode ser acusada de provocar efeitos inflacionários, iii) não custará dinheiro do Tesouro, a liquidação destes créditos é uma mera operação contábil no balanço do BC em que sai moeda do seu passivo e entram estas dívidas do público no seu ativo e, iv) dado que é uma medida direcionada para a pequena economia, um alivio orçamentário destas firmas e famílias pode significar demanda instantânea para reaquecer a economia.

Benito Salomão – Doutorando Economia Universidade Federal de Uberlândia e Visiting Researcher University of British Columbia.

Referências

BARRO, R. J. On Determination of the Public Debt. Journal of Political Economy. Vol. 87(5). October 1979.

CARDIM, F. J. C. SOUZA, F. E. P. SICSÚ, J. PAULA, L. F. STUDART. R. Economia Monetária e Financeira. Ed. Campus Elsiever. 2007.

CARROLL C, SAMWICK A. How important is precautionary saving? Review of Economics and Statistics, vol. 80 (pg. 410-19). 1998.

KEYNES, J. M. Teoria Geral do Emprego, do Juro e da Moeda. 1936.

Comentários